経営者を引退するときをイマジン。

そのとき、

自由な「オカネ」はいくらあるだろう?

それで充分だろうか?

税金は大丈夫だろうか?

10人~200人規模の中小企業経営者の「自己投資=経営脳トレーニングのサポート」を目的に、「もっといい経営者」「もっといい会社」に成長するヒントを日々更新しています。

40年近く税理士として中小企業経営を支援し、経営計画や管理会計、組織作りを専門とするマネジメントコーチ・堀井弘三が、その現場で得た豊富な経験と知識に基づき執筆しています。

初めてアクセスしていただいた方は、「このサイトについて」をまずご覧ください。

私は、常々「中小企業の経営計画は経営者の人生計画という視点で考えること」とアドバイスしています。

その意味において「お金の話」は大きく、これは「会社のお金」と「経営者個人のお金」という2つの側面で考える必要があります。

これを、知ると知らぬでは「人生の損得」が大きく変わります。

本稿では、そのひとつである「中小企業のオーナー経営者のオカネ」について、最も長期的な「生涯収入」にフォーカスして整理します。

人生で大損しないように「どこまで理解できているか?」を確認してみてください。

「やたら計画に強い経営者」になるための重要視点です。

*この記事は、更新日現在の税法等ルールによって書いています。

【起点】

「いくら必要か?」から始める

さて、「いくら必要か?」から始めましょう。

これは、極めてプライベートな話なので、人によって様々です。

すでに「ひと財産」を持っている人なら「もう、これ以上要らない」と思うかもしれません。

反対に、大きな負債を抱えている人なら「生活費以上のお金が必要」かもしれません。

独り身の人、家族の多い人の違いによっても必要資金は大きく変わるでしょう。

いずれにしても「その出所」は・・・

- 現役時代は「役員報酬」と「配当」

- 引退後は「退職金」と「株式の売却(払い戻し)対価」

・・・の4つです。

オーナー経営者の場合、「生涯賃金(給与+退職金)」に加えて、自社株からの配当や、その株式の売却(払い戻し)対価までが「生涯収入」に含まれます。

*さらに株式等の投資運用や、サイドビジネスの副収入などの「枝葉」が生い茂る人もいますが、この記事では、すべてのオーナー経営者に共通する「4つの出所」に限定して整理します。

【源泉】

生涯収入の4つの「出所」

前述したように、オーナー経営者の「生涯収入」の中心は4つ。

- 役員報酬

- 自社株からの配当

- 役員退職金

- 株式の売却(払い戻し)対価

それぞれの特徴について、基礎知識を確認しておきましょう。

役員報酬と自社株評価と

その税金

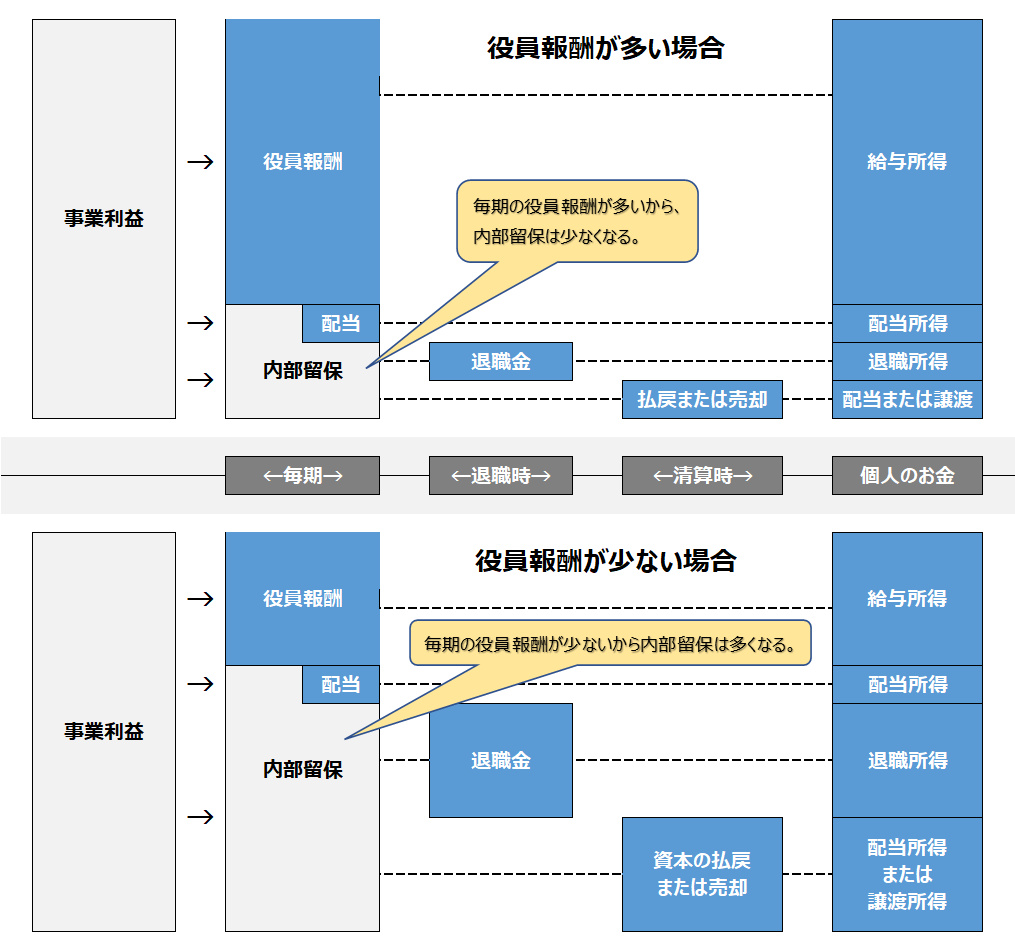

役員報酬の増減は、ダイレクトに「会社の業績」にリンクし「表裏の関係」にあります。

役員報酬を大きくすれば、その分だけ会社の業績は減少します。

反対に、役員報酬を小さく設定すれば、それだけ会社に利益が残ることになり「内部留保」が溜まりやすくなります。

さらに、この「内部留保」は「株価」を左右します。

「内部留保」が大きくなれば「株価」が高くなります。

つまり、意識していない人が多いのですが「役員報酬」の金額設定は「自社株の評価」に連動していることを忘れないようにしましょう。

この「自社株の評価」が、将来の「相続税・贈与税・所得税」に影響します。

一般的に、月々の「役員報酬」は、税法ルールを慎重に検討し「税メリット」が最も大きい金額に設定されます。

受け取る個人には「所得税・個人住民税」が課税され

会社の利益には「法人税と関連地方税」が課税されます。

さらに、個人の税金は「超過累進課税」、会社の税金は「ほぼ定率課税」であることも、税金の基礎知識として知っておく必要があります。

あと、税金だけではなく、社会保険の負担も大きく変わるので、合わせて検討しましょう。

自社株からの配当

中小企業で配当を実施している会社は少数派ですが、その理由の多くは「デメリット」でしょう。

会社側で考えた場合、「役員報酬」で支払えば「損金」になりますが、「配当」で支払っても「損金」にならないからです。

また、中小企業の場合「配当実績」が「自社株評価」に影響することも配当しない会社が多い理由でもあります。

役員退職金

会社の清算も含め、経営者としての引退は「取締役を退任する」ということですが、その際に「役員退職金」を得ることができます。

税法には「過大役員退職金」という損金上限のルールがあるため、その金額設定においても「節税シミュレーション」を行うことが一般的です。

会社側においては「損金計上できる範囲」を検討し、一方、受け取る個人側においては「手取り額」をシミュレーションします。

ちなみに、退職金を受け取る個人は、在任期間に応じて「退職所得」を計算し、その上で(原則として)半額分離課税になるため、同額の「役員報酬」を受け取ることに比較して、その税負担は低くなります。

極端な(机上の)想定をすれば、役員報酬は最低限で設定しておき、それによって蓄積した内部留保を退職金で受け取れば(法人側の課税を考えなければ)「手取り額を最大化」することも可能です。

逆に考えれば「(高課税の)役員報酬」を高額に設定することで内部留保を蓄積せず、「(低課税の)退職金はナシ」とすれば「手取り額は最小化」してしまうことになります。

また、損金計上の有無に関わらず「会社から退職金を支払う」ので、内部留保が減少し、それに伴って「自社株評価」が低くなります。

極端なケースとして、内部留保を全額退職金として支出すれば「株価」はゼロになることもあります。

自社株の売却・払い戻し

あなたの会社の「自社株の評価額」を知っていますか?

ほとんどの経営者は「知らない」「気にしたことがない」と言います。

キケンです。

「直近決算時点での株価評価」を顧問税理士に依頼しましょう。

会社の業績によって、株価評価は常に動きますが、まずは「基準点」知っておくことをオススメします。

この「基準点」を知っておくだけで「将来のおおよそのイメージ」をすることができます。

「まったく見当が付かない」という状態とは違って、経営者なら「いろんな気付き」があるはずです。

この「自社株」は「経営者の出口:2つの選択肢=承継か?解散か?」によって、その取扱いは変わりますが、いずれのケースであっても「株価評価」が影響します。

特に、業績好調で、かつ「後継者に事業承継」を予定しているのであれば、年々評価額が高騰していき、その「相続」の難易度が高まるので、早い段階での「想定」がとても重要です。

【図解】4つの「出所」関連図

以上「4つの出所」を解説しましたが「ややこしいなあ・・・」と感じられたと思います。

改めて、それぞれの関連をイメージにしたので確認してみてください。

*このイメージ図は説明を簡略化するため「税金」は記載していません。

【連携】

信頼できる税理士と二人三脚で

さて、「ややこしいなああ・・・結局、どうすればいいの?」と、かえって混乱されたかもしれませんね。

冒頭にも書いたように、すでに持っている貯蓄や負債、それぞれが必要としているレベル、家族構成など、それぞれの「変数=計算要素」に違いがあります。

したがって、この「生涯収入の最適化」の答えは「百人百様」です。

また、毎年改正される税法にも大きな影響を受けるので、私のアドバイスは「信頼できる顧問税理士と連携すること」です。

この相談に応じられないような税理士なら、今すぐ「新しい別の税理士」を探しましょう。

「人生の損得」に影響するからです。

【要点】

後悔しないための人生の予算管理

さて、どうですか?中小企業のオーナー経営者の「生涯収入」を「4つの出所」に分類して整理してみました。

- 役員報酬

- 自社株からの配当

- 役員退職金

- 自社株の売却・払い戻し

これらへの向き合い方が人生の損得に大きく影響します。

まさに「人生の予算管理」に他なりません。

「やたら計画に強い経営者」になるための重要視点です。

【関連記事】

中小企業の経営計画実践ガイド

- 01:経営計画の本質|経営者の「人生計画」

- 02:経営計画の本質|幸せな引退のための「10年計画」

- 03:経営計画の基礎|36ヶ月計画の「6ステップ」

- 04:経営計画の実務|上手に運用する「コツ」

- 05:経営計画の種類|成長段階別「7つのパターン」

- 06:経営計画の工夫|長いなら「四半期」で区切る

- 07:経営計画の良否|良い計画は「ゴール=目標」が秀逸

- 08:経営計画の失敗|質が伴わない量的拡大プラン

- 09:経営計画の盲点|売上は目標利益から逆算する

- 10:経営計画の効果|「強い気持ち」で収益力強化

- 11:経営計画の目標|利益の目標設定「6パターン」

- 12:経営計画の目標|賞与から利益を逆算するシン視点

- 13:経営計画の目標|「定量」と「定性」の複眼視点

- 14:経営計画と組織|「最高のチーム」という目標設定

- 15:経営計画の盲点|「生涯収入」の見込みと目標設定