「内部留保?」

聞いたことはあるけど、

気にしたことはないなあ。

え?人生を左右するって?

そんなに「大げさな話」なん?

いきなりですが・・・

ある経営者が60歳で還暦引退するとします。

この人が90歳で天に召されるとしたら、

「セカンドライフ」は、30年。

毎月の

・必要生活費を35万円

・年金収入を15万円

とするなら

・毎月の不足が20万円。

30年で・・・

20万円×12月×30年=7,200万円。

物価上昇、住宅修繕、高額医療などを考慮せずでこれですね。

ざっくり「1億円」くらいが安心ライン?

それぞれ個人事情があるので、この手の試算は「あてにならない」ですが、「自分はどうだろう?」と考えるきっかけにはなると思います。

60歳で引退するなら、その時点での「必要準備資金」は?

仮に、退職金をアテにするなら「手取り1億」が必要なので、ざっくり「1.2億円」かな。

さてさて・・・

その原資となるのが、今回のテーマ。

「内部留保」です。

10人~200人規模の中小企業経営者の「自己投資=経営脳トレーニングのサポート」を目的に、「もっといい経営者」「もっといい会社」に成長するヒントを日々更新しています。

40年近く税理士として中小企業経営を支援し、経営計画や管理会計、組織作りを専門とするマネジメントコーチ・堀井弘三が、その現場で得た豊富な経験と知識に基づき執筆しています。

初めてアクセスしていただいた方は、「このサイトについて」をまずご覧ください。

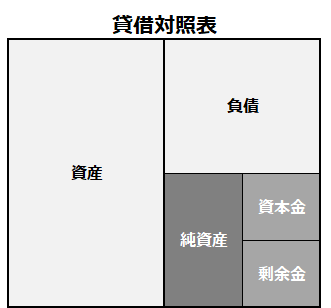

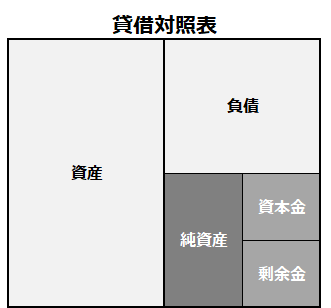

【おさらい】「内部留保=資産-負債」

保険や共済や年金や投資やら・・・

「老後の生活設計」はFPの方にお任せして、ここからは「会社経営」の話です。

オーナー型中小企業の「内部留保」は、オーナーのもの。

つまり、その多くは「経営者のもの」です。

計算式はシンプル。

「資産」-「負債」

「貸借対照表」を見れば分かります。

毎期、決算時にチェックしてますよね?

毎月の試算表で見てるよ!って?

それは失礼しました!!

そうですね、

「やたら会計に強い経営者」は

気になって、毎月チェックしてますもんね!

・・・・・

え?まさか、見てない?

た~っぷりあるから気にしてないのですね?

うらやましい!

ん?たっぷりかどうかも知らない?

え?え?

「お金が気にならない経営者」、ですか?

♬なんでだろう?

♬なんでだろう?

な、な、な・・・

*いま、イライラしてる方には、

近日中に「今さら聞けない貸借対照表」をアップするので、

ちょっと待っててください!

【現状把握】

「内部留保」を計算してみよう

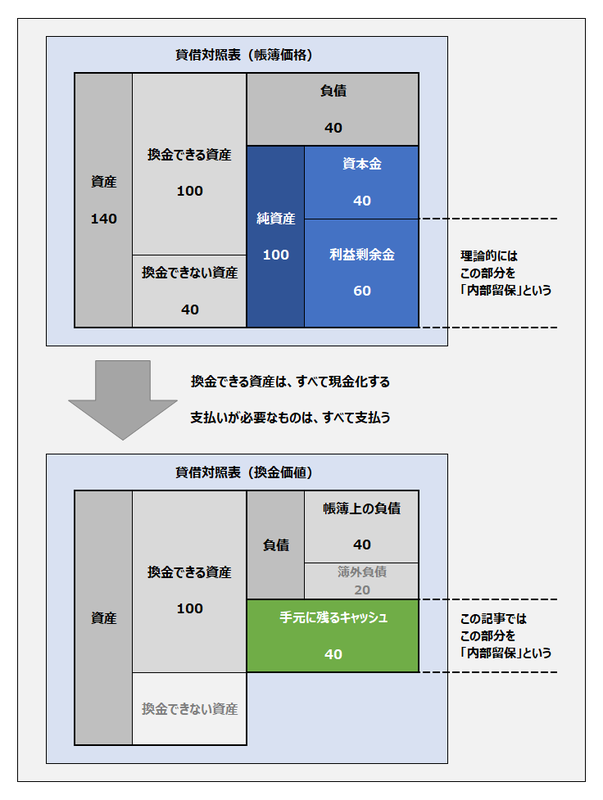

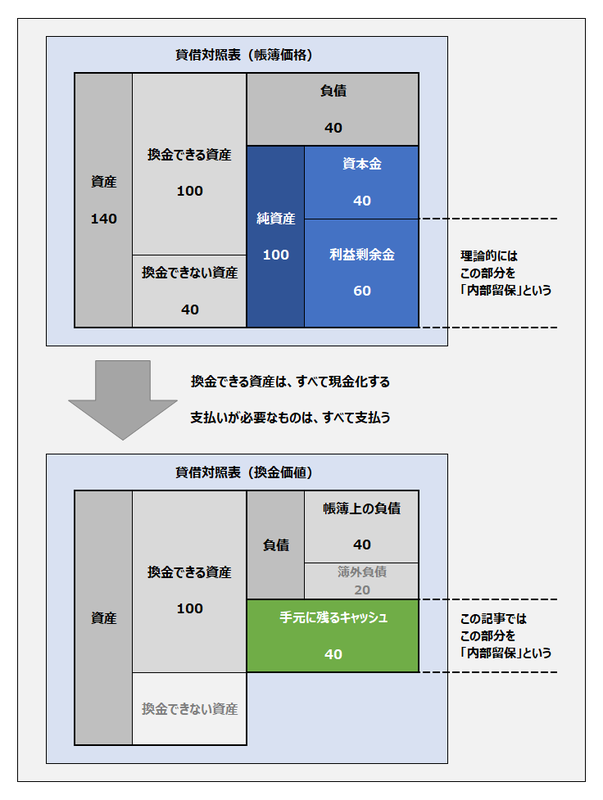

内部留保は「会計学的」にはメンドクサイ定義がありますが、上述したように、ここではシンプルに「資産-負債のこと」とします。

「貸借対照表」の資産合計から負債合計を引き算すれば、すぐに計算できますよね。

ただし、それは「名目内部留保」です。

「帳簿上の数字」であって

「本当の価値」ではありません。

「本当の価値」は

「名目内部留保」に対して

「実質内部留保」と言います。

「実質」とは「換金価値」です。

要は・・・

「資産は、ぜ~んぶ換金」して

「負債は、ぜ~んぶ返済」して

「さらに、清算コストも支払」して…

「さて、ナンボ残った?」の数字が「実質」です。

最近、計算したことありますか?

たっぷり残りましたか?

残る会社は

「実質内部留保がある会社」

逆に・・・

返済や支払いに足りない会社は

「実質債務超過の会社」です。

「おまえは、もう…」

さて、どうでしょう?

その数字が、

今回の「あなたのスタートライン」です。

ここまでの話を図解するとこれ。

アタマの整理をして「地図」としてください。

【実質計算】「換金評価」してみる

ざっくり「実質内部留保」がイメージできました。

もう少し丁寧に計算するためのチェックリストを示します。

「ちゃんと計算できているか?」を確認してください。

- 売掛金は、全額回収できるか?不良債権が含まれている場合は、それを控除したか?

- 在庫も、換金価値に置き換えたか?

- 前払費用や仮払金など、換金価値がなければ「ゼロ」にしたか?

- 不動産や金融商品の現在価値は反映したか?

- その他「カネメのモノ」は加算したか?

- 権利やノウハウなど、貸借対照表には載ってない資産は漏れてないか?

- 社員の退職金や、リースの残債など、帳簿に載っていない簿外負債はないか?

これらのチェックによって

「資産の換金価値」と

「事実上の負債」が明らかになるはずです。

その差額が

「会社を清算した時に、手元に残るキャッシュ」。

「貸借対照表」に載っている

「純資産(帳簿価格=名目自己資本)」は、

「換金できない資産」や

「隠れた負債」を考慮しないため、

「実際の換金価値」とは異なるので注意しなければなりません。

この計算を

「甘め」にするか?

「辛め」にするか?

それぞれの事情によって変わりますが、どうでしたか?

「充分!」でしたか?

「ぜんぜん足りないやん!」でしたか?

「充分!」なら

「財務基盤が強い会社」です。

では、次に・・・

「ちょっと強い」のか?

「めっちゃ強い」のか?

・・・を確認しましょう。

【イメージ】

「キャッシュ1億円」のリアル

「実質的な内部留保」をリアルにイメージするため「キャッシュ1億円」を想像してみましょう。

「たった1億円!?」と思う人は、10億円に読み替えてくださいw

この「キャッシュ1億円」は、「札束」を指しているのではなく、平時は「銀行預金」や「安全資産」の形で保有しているものも含みます。

キャッシュ1億円を貯めるまでの時間

「いつでも用意できる1億円」をゼロから蓄積するためには「3つの方法」があります。

それは

「稼ぐ」か

「もらう」か

「勘弁してもらう」です。

- 稼ぐ

利益を出して、納税した後に残る「税引後純利益」をコツコツ貯める。 - もらう

自分で稼がなくても、誰かが「ポン!」と口座に振り込んでくれればOKです。 - 勘弁してもらう

借入金を免除してもらえれば、一瞬で内部留保は増加します。

お分かりですね・・・

特別なケースを除いて、

一般的には「稼ぐ」しか手はありません。

では、ゼロから「キャッシュ1億円」を溜めるには、どれだけの時間が必要でしょうか?

(計算の都合上、法人税等を40%とします)

- 税引前純利益@5000万円なら

税引後@3000万円なので

約3年半 - 税引前純利益@1000万円なら

税引後@600万円なので

約16年 - 税引前純利益@100万円なら

税引後@60万円なので

約166年!

さて、どのパターンが「しっくり」しますか?

まずは、あなたにとっての「1億円」を時間でイメージしておきましょう。

キャッシュ1億円が底をつくまでの時間

数年前の新型コロナの影響は、今も続いています。

当時、緊急融資で救われた会社も、その返済が開始され資金繰りで苦しんでいる会社が少なくありません。

コロナ禍まで「ピン」と来ていなかった経営者も「もう、あんな思いはイヤや」と「内部留保」への関心が高まっています。

確かに、もう二度とあんな災いは勘弁してほしいところですが、今後も何があるか分かりません。

今後、何らかの理由で「売り上げが止まったら」という想定をしてみましょう。

- 毎月の固定費が、100万円なら

底をつくまで100カ月あります。 - 毎月の固定費が、500万円なら

底をつくまで20カ月あります。 - 毎月の固定費が、1000万円なら

底をつくまで10カ月です。 - 毎月の固定費が、2000万円なら

底をつくまで、たった5カ月!です。

経営者としてのイメージを持っておく

上記

「貯めるまでの時間」と

「底をつくまでの時間」を計算してみることで

「キャッシュ1億円」のリアリティが深まると思います。

数年で蓄積した「キャッシュ1億円」が「何事もなく温存」できたとすれば、それが「退職金の原資」になりますね。

でもね・・・

「貯めた1億円」を、退職金としてゴッソリ出金すれば「内部留保ゼロ」の会社になります。

ホントに清算するなら、OKですね。

でも、だれかに「事業承継」するなら、それは「かわいそうスギル」と思います。

その辺も「経営者として」大切な視点です。

さて、どうですか?

「ちょっと強い会社」でしたか?

「メッチャ強い会社」でしたか?

さて、これから、どうしましょう?

【目標設定】

「つぶれない会社」 を目指す

こうして考えると「退職金のための内部留保」ではありません。

「会社の足腰を強くするための内部留保」です。

カンタンに言えば

「カンタンにつぶれない会社」にするためです。

その目安として私が提案しているのは

「固定費の2年分」です。

固定費の2年分の「実質内部留保」があれば、災害や事故などの「万が一」によって「売上ゼロ」が2年続いてもつぶれません。

さらに、そんな「万が一」のときでも、銀行返済が止められないなら「固定費」ではなく、返済資金も加算して「固定支出」の2年分を目安にします。

月間固定費

または

固定支出×24カ月=必要内部留保

この「2年分の実質内部留保」があれば、あなたを含めて、誰も解雇することなく全社員に引き続き2年間給与を支払い続けても持ちこたえることができます。

毎月の固定支出が1000万円なら

2億4,000万円あれば、

2年は大丈夫、って計算。

【注意喚起】

「BSの鵜呑み」はダメ!

以上のように「内部留保」は、貸借対照表を換金価値に置き換えて計算することが重要であることをお伝えしました。

貸借対照表は、そのまま額面通りに「鵜呑み」にしてはならないことが分かります。

貸借対照表に計上されている資産の中には

「現在の価値を表していないもの」や

「そもそも換金できないもの」が含まれているからです。

さらに「載ってない負債」もあります。

「やたらキャッシュに集中して計算すること」が大切です。

ここまでで、お気付きの方もいらっしゃるかもしれませんが、私は「時価」という言葉を使っていません。

「時価」には、相続税評価額や、固定資産税評価額など、必ずしも「換金価値」を表さないものとの誤解が生じるからです。

経営者が最も信用できる「ゲンナマ」で「貸借対照表」を見るクセをつけておきましょうね。

「貸借対照表?それがナンボのもんやねん!」てなカンジで

【重要補足】

ホントは「相続税」も心配

最後に

「相続税」の側面についても補足しておきます。

当初の資本金を大きく上回る「十分な内部留保」がある場合、それは「安心」である反面、実は「株価」が高額になっている場合があります。

「会社の株式」は、立派な相続資産です。

「強固な内部留保」は

「高額な株価評価」の可能性が大!です。

気になる場合は、さっそく顧問税理士に相談してみてください。

逆に・・・

負債を完済できない場合は

「借金を返すまで会社をやめられない状態」であり、オーナー経営者にとっては「人生計画」そのものが狂ってしまう場合もあるので、それはそれで要注意です。

会社の換金価値は多くても、少なくても、重要な経営課題です。

これを確認せずに後悔をしているベテラン経営者を多く知っています。

若い時から「会社の換金価値を確認する習慣」を身に付けてください。

これは

「コーチの提案」ではなく

「ジジイの忠告」です。

この話、実は「税理士としての私の反省・懺悔」でもあります。

私も若い頃は「老後」は遠い将来だったので、特に気にすることなく日々を過ごしていました。

だから、クライアントとの話題にすることはほとんどありませんでした。

しかし、今となって、高齢経営者の現実を見ると、もっと早く提案し「考えるきっかけ」を提供するべきだったと・・・。

悔やんでます、本当に・・・。

【要点整理】

将来、後悔しないように!

さて、参考になったでしょうか?

「実質的な内部留保」について整理しました。

この話を積極的に提案してくれる顧問税理士は少数派なので、「提案」を待つのではなく積極的に「相談」しましょう。

この「実質内部留保」の計算過程においては、換金するときや、会社から引き出すときの課税も無視できない金額になることが多いものです。

もし、そお相談対応に満足できなければ「税理士変更」を検討することを強くおススメします。

なぜなら「あなたの人生」に関わる重要問題だからです。

あと、ついでですが・・・

換金価値に換算せず「自己資本比率」なんて計算してもナンセンスです。

もし、財務分析と称して

「御社の自己資本比率は20%を超えてるので安心です」なんて囁く人がいたら、その人がイチバン「安心できない人」です(笑)。

以上、お役に立ちますように!