管理会計の貸借対照表。

換金価値で計算する「実質内部留保」を

モニタリングするために開発された

「経営者のためのバランスシート」

「進化型のMA貸借対照表」は

「一般の貸借対照表」を中小企業経営者のために

「資産や負債が直感的に分かるフォーマット」に

組み替えたものです。

頭についてる「MA」は、

管理会計「Management Accounting」の頭文字。

考案した私が命名したものなので、

一般的な名称ではありません。

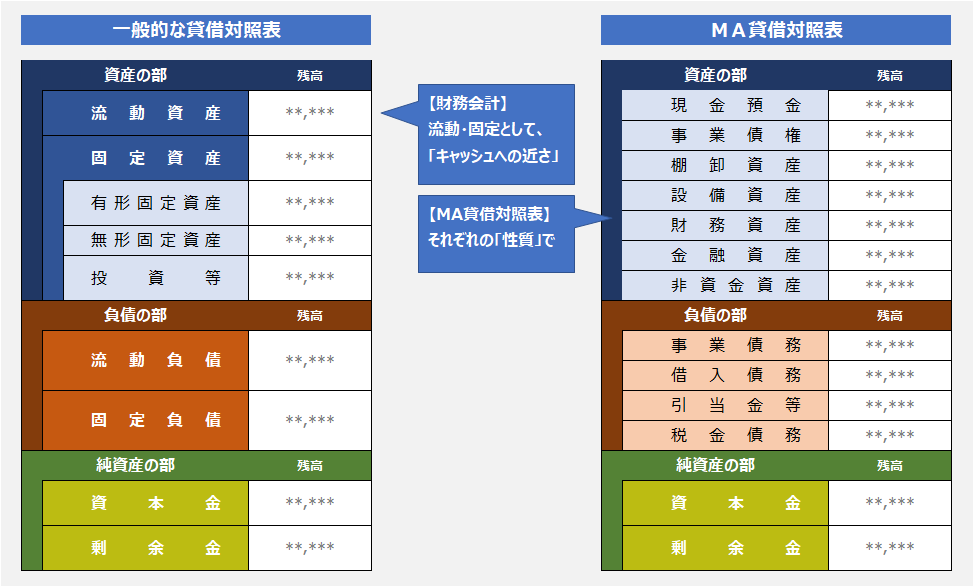

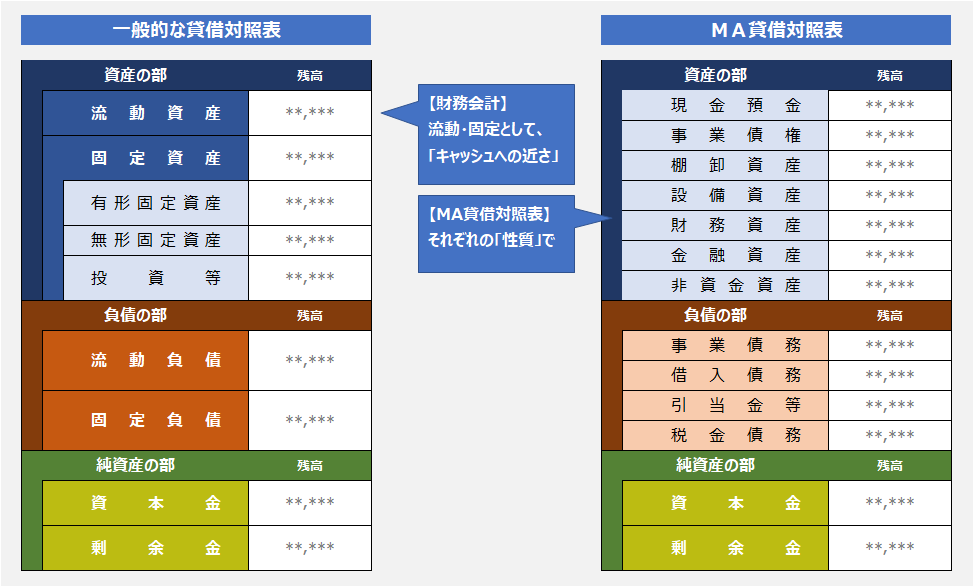

財務会計のルールで作成された「一般の貸借対照表」は「流動」「固定」という区分になっていますが、「MA貸借対照表」は、性質に応じたカテゴリーに区分しているので、その内容が理解しやすく、また、覚えやすくなっています。

10人~200人規模の中小企業経営者の「自己投資=経営脳トレーニングのサポート」を目的に、「もっといい経営者」「もっといい会社」に成長するヒントを日々更新しています。

40年近く税理士として中小企業経営を支援し、経営計画や管理会計、組織作りを専門とするマネジメントコーチ・堀井弘三が、その現場で得た豊富な経験と知識に基づき執筆しています。

初めてアクセスしていただいた方は、「このサイトについて」をまずご覧ください。

【必要理由】

一般の貸借対照表の物足りなさ

なぜ「一般の貸借対照表」ではダメなのか?

その答えは「経営者にとって分かりにくいから」です。

決算書の一部である「一般の貸借対照表」は、銀行や税務署など外部に公表するため「財務会計」のルールで作成されています。

その目的は「結果を伝えること」であり、多くの経営者にとっては「ピンとこないフォーマット」です。

なぜなら「経営の感覚」とズレているからです。

その代表的な点は「流動・固定」の区分です。

多くの経営者は「流動・固定」に分けられている資産や負債のデータを経営に活かしているか?というと、多くはそうではありません。

ほとんどの経営者は、顧問税理士や金融機関から「流動比率が低いですよ」とアドバイスされても「ふ~ん、そうなのか」程度だと思います。

経営者が貸借対照表(BS:バランスシート)から読み取る必要があるのは「内部留保」です。

その「内部留保」を裏付ける「実質的なキャッシュ」はどれだけあるのか?を少なくとも決算時に、可能であれば毎月チェックする必要があります。

でも「一般の貸借対照表」から直感的にそれを理解できる経営者は少数派でしょう。

そこで「経営感覚にフィットしたフォーマット」が必要となり、そのために工夫されたのが、管理会計の進化型BSである「MA貸借対照表」です。

【アレンジ】

BSを経営者のために組替える

「MA貸借対照表」は、財務会計のルールで作成された「一般の貸借対照表」を、中小企業経営者のために組み替えたものですが、百聞は一見に如かず・・・まずはそのフォーマットを見比べてください。

【重要指標】

“実質”純資産を正しく理解する

私が、中小企業経営者に「MA貸借対照表」を推す理由は

「本当の財務力である実質内部留保を正しく知ってもらうため」に尽きます。

「本当の財務力」とは

「実質内部留保=会社の換金価値」です。

もし、今、会社を解散・清算すれば、どれだけのキャッシュが手元に残るか?という金額です。

資産をすべて換金し、その時点での負債をすべて支払い、返済したときの「残り」です。

この「残り=実質内部留保=会社の換金価値」から「資本金」を差し引いて残る金額が、設立以来稼いだ最終的な利益です。

反対に、万が一「支払いきれない・返済しきれない」という状態ならば、それは「実質的な債務超過」ということになります。

この「実質内部留保」を把握するとき、「流動・固定」と区分された「一般の貸借対照表」に比べて「MA貸借対照表」は、直感的にイメージしやすく、経営者にインストールしやすくなります。

下記に、各区分ごとの代表的な内容(科目)をリストアップしておくので、参考にしてみてください。

MA貸借対照表:資産の部

- 現金預金

- 現金

- 普通預金

- 定期預金

- 事業債権

- 受取手形

- 売掛金

- 立替金

- 棚卸資産

- 商品

- 製品

- 仕掛品

- 貯蔵品

- 前渡金(仕入に関わるもの)

- 設備資産

- 土地建物

- 車両運搬具

- 工具器具備品

- ソフトウエア

- 前渡金(設備に関わるもの)

- 財務資産

- 短期貸付金

- 長期貸付金

- 社員貸付金

- 金融資産

- 有価証券

- 投資有価証券

- 生命保険積立金

- 非資金資産

- 前払費用

- 長期前払費用

- 仮払金

MA貸借対照表:負債の部

- 事業債務

- 支払手形

- 買掛金

- 未払金

- 未払費用

- 預り金

- 借入債務

- 短期借入金

- 長期借入金

- 設備未払金

- 引当金等

- 貸倒引当金

- 賞与引当金

- 退職金引当金

- 税金債務

- 未払法人税等

- 未払消費税等

- 仮払消費税等

- 仮受消費税等

- 繰り延べ税金勘定

- 未収税金等

多くの場合「負債」は、額面通りの評価額になりますが、「資産」は、含み損を抱えている場合がほとんどです。

「現金預金」や「事業債権」は、額面通りですが「棚卸資産」や「設備資産」の評価は、額面に対して低くなることが多く、したがって「換金価値」を算出し、「負債」と比べることで「本当の財務力=実質内部留保」を把握することができます。

当然、この計算は「一般の貸借対照表」でも可能ですが、経営者の頭に残るイメージには大きな差が出ます。

「経営者が正しく理解し、インストールしなければ意味がない」のです。

【要点整理】

経営者のためのMA貸借対照表

さて、どうですか?

管理会計の進化型BSである

「MA貸借対照表」を紹介しました。

- 「一般の貸借対照表」では経営者はピンとこない理由

- 「一般のBS」をアレンジして経営者のための「MA貸借対照表」を作成すること

- 「MA貸借対照表」は「実質純資産」を正しく理解し、内部留保を高めることに有効であること

管理会計は、財務会計とは違い「経営者のための会計」です。

「MA貸借対照表」は

「一般の貸借対照表」では把握しづらい

「本当の財務力=実質自己資本=会社の換金価値」を明確にすることができます。